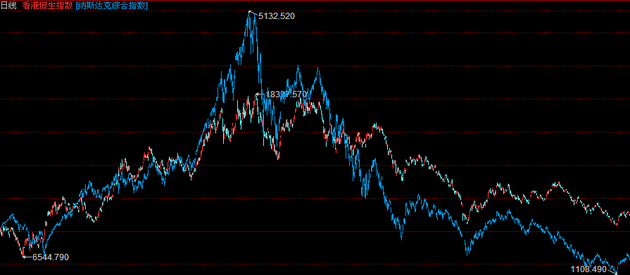

时光飞逝,2018年匆匆过去。 回顾2018年,A股走势低迷,沪指去年跌幅创下了A股史上第二差表现。数据显示,2008年沪指全年下跌65.39%,系A股市场第一大年跌幅;2018年沪指以24.59%跌幅位居跌幅榜第二。另外,从全球股指来看,2018年沪指、深成指的跌幅位居全球股指前列。 2018年,A股出现了长生生物和中弘股份等多只“黑天鹅”,还有医药板块大跌,一些白马股跌回原形,知名私募大幅亏损;美股指数也有步入熊市迹象...... 看似风险较大,不过火山君(微信公众号:huoshan5188)想到一位牛人以前的预言:人生只有三次财富机会,2019年会出现一次!人生第一次机会在2008年,第二次机会在2019年,最后一次在2030年附近。 2019年已经来临,大机会是不是要来了呢? 需关注美联储缩表、美股或将走熊的影响 从元旦节假期的消息来看,港股和美股均飘红。恒生指数周一上涨1.34%,隔夜道琼斯指数上涨1.15%。 一个重要的数据是,国家统计局前天发布数据显示,2018年12月份,中国制造业采购经理指数(PMI)为49.4%,比2018年11月回落0.6个百分点,低于临界点,制造业景气度有所减弱。 值得注意的是,美股指数有走熊的征兆。以道琼斯指数为例,目前股指处于双顶的颈线下方运行,颈线位于23500点附近,如果突破不了这条颈线,那么道指或将步入熊市。 从历史上来看,美股的2000年网络股泡沫破灭,以及2008年的金融危机对全球市场影响较大,全球多数股指受到美股下跌的影响。 以下是纳斯达克指数、标普500指数与香港恒生指数的对比图,可以发现,其波动的同步性较高。

对于上述两次美股指数的大跌,我们再来看看同期A股的表现,上证指数于2001年见到2245点的历史大顶,可见A股指数晚于美股指数下跌。而从2008年的下跌来看,上证指数与标普500指数均于2007年10月见到历史大顶,不过后来的下跌速度却不一致,到2008年8月,标普500指数下跌17%附近,而同期上证指数下跌60%多,虽然后来美股指数展开大幅大跌,次贷危机处于高峰,但上证指数早于美股指数见到历史大底。 从目前的A股与美股来看,上证指数从5178点以来跌幅达50%左右,而标普500指数从2940点的高点以来下跌15%。有分析人士认为,如果美股走熊,A股可能会受到一些影响,但A股受到的影响应该不会太大。 另外,分析人士认为2019年应该关注美联储缩表给全球经济带来的影响。美联储从2017年10月启动了缩表进程。数据显示,2017年10月18日,美联储资产负债表为4.47万亿美元,截至2018年10月24日,已缩减至4.173万亿美元。与加息将提高资金成本、抑制贷款活动相比,缩表等于直接从市场抽离基础货币,对流动性影响更大。美元堪称全球流动性“总闸门”,从历史上看,“美元荒”和全球流动性变化往往成为金融市场动荡的直接诱因。前期,美联储给出了加息节奏可能放慢的预期,同时缩表却在一直“静悄悄”地继续,市场各方需要对“美元流动性紧缺”以及可能产生的负面影响做好更充分的准备。 科创板是2019年的一件大事,有私募人士认为,这有利于战略新兴市场的培育、发展和投资,提供更多层次的退出路径等。不利因素是短期会分流A股市场的资金,不利于A股中所谓的一些“科技、创新”类股票的估值,对A股造成一定短期冲击。 “周期天王”周金涛生前表示,每个人的财富积累一定不要以为是你多有本事,财富积累完全来源于经济周期运动的时间给你的机会;2019年是康波周期的万劫不复之年,60年当中的最差阶段,所以一定要控制2018、2019年的风险。第一做好保值,第二保证流动性;人生只有三次财富机会,2019年会出现一次!人生第一次机会在2008年,第二次机会在2019年,最后一次在2030年附近。 顶尖牛人这样看2019投资机会 对于2018年的A股市场表现,火山君(微信公众号:huoshan5188)对此做了一番数据统计。在剔除2018年上市的新股以及长期停牌的股票后,在3458只个股中,下跌的股票达3238只。跌幅大于沪指(2018年沪指下跌24.59%)的个股有2467只,上涨的个股仅有220只。 从那些走势强于沪指的个股中可以发现,有黄金板块中的山东黄金、中金黄金,5G板块中的光迅科技、烽火通信等,医药板块中的智飞生物、天坛生物等,军工板块中的高德红外、中航飞机等。 对于黄金板块,已故牛人周金涛2016年8月就认为,黄金的实际持有收益率在康波的衰退和萧条期趋于上行,在萧条期达到高点,而在复苏和繁荣期则趋于下降。以长波衰退期为起点,黄金资产将步入长期牛市,并且在萧条期5~10 年的超级行情中获取显著的超额收益。 火山君(微信公众号:huoshan5188)发现,除了二级市场的黄金股之外,还有黄金ETF基金。2018年四季度里,投资者积极申购黄金ETF基金。如易方达黄金ETF(159934)、华安黄金易ETF(518880)、博时黄金ETF(159937)、国泰黄金ETF(518800)。

在2018年的行情中,火山君发现,在众多知名私募大幅亏损的情况下,胡鲁滨的大禾投资表现亮眼。Wind资讯统计数据显示,胡鲁滨管理的多只产品,截至2018年12月21日,2018年以来总回报超过90%。其中掘金1号2018年以来回报高达110.69%。掘金5号2018年以来回报高达110.45%。 在2018年12月中旬,胡鲁滨认为投资是非常困难的。世界上很多的生意并不稳定,如果我们用比较低的市盈率买到这些生意,我们对它的要求可以降低一些。但大多数时候生意的交易价格并不便宜。所以我们希望买到的生意是稳中有升的,这为我们选股提出了更高的挑战。其还提到如果所有人都看到了一个投资机会,那也没有机会了。比如一些行业龙头公司业绩很稳定,在行业内竞争格局非常好,每年10%~20%的增长,但交易的价格是40倍的市盈率,那么买这样的生意回报会非常低。 在胡鲁滨看来,好的商业模式,包含以下六个方面:第一、公司的运营占用不可变现的资产较少;第二、行业长期需求基本稳定;第三、行业内的优势公司相对于其他公司可以积累出明显的竞争优势;第四、行业内优势公司的扩张较为容易,不受某些不可控因素的制约;第五、行业容易出现强者恒强的局面;第六、替代的技术、替代的商业模式少。 在大禾投资看来,目前A股整体估值已经较之前下降不少,但依然难以称之为“遍地黄金”。投资机会主要分布在制造业和品牌消费品,这些行业内的公司所提供的产品需求稳定,行业竞争格局良好,管理团队优秀,预计能在比较长的时间内为股东赚到很稳定的现金流。 另外,在对2018年A股复盘分析中,火山君发现,一些品牌类公司股价走势较强,如恒顺醋业、中顺洁柔等。 |

|Archiver|手机版|小黑屋|临汾金融网

( 晋ICP备15007433号 )

|Archiver|手机版|小黑屋|临汾金融网

( 晋ICP备15007433号 )

Powered by Discuz! X3.2© 2001-2013 Comsenz Inc.